6 BÍ QUYẾT QUẢN LÍ TÀI CHÍNH GIA ĐÌNH

19:04 - 13/01/2023

Mâu thuẫn liên quan đến tài chính là mâu thuẫn chủ yếu trong mối quan hệ vợ chồng; do đó, muốn gia đình hạnh phúc và phát triển, vợ chồng phải cùng nhau theo đuổi phương pháp quản lí tài chính tối ưu. Bài viết này chia sẻ phương thức quản lí tài chính tối ưu mà tôi đã áp dụng thành công đối với gia đình mình.

TỪ ƯỚC MƠ ĐẾN HIỆN THỰC

10 thói quen không sửa ngay đời bạn sẽ xuống dốc

Năm 2018, bạn trẻ hãy thay đổi thói qua loa

TIẾN TỪNG BƯỚC VỮNG CHẮC

Có người cho rằng “vợ nên là người giữ tiền”, có người cho rằng “tiền ai nấy giữ” … Vậy cách nào tốt nhất? Dưới đây là bài viết trên báo Người Lao Động:

Mỗi lần bạn bè, đồng nghiệp bàn tán chuyện lương bổng, thu nhập, anh Q.N (33 tuổi; ngụ quận Phú Nhuận, TP.HCM) đều chỉ cười trừ. Lâu nay, anh giao luôn thẻ ATM cho vợ. Ngay cả việc nhận thông báo thay đổi số dư trong tài khoản cũng là số điện thoại của vợ. Mỗi tháng, chị N.D (vợ anh N.) đưa chồng vài triệu đồng để đổ xăng, uống cà phê, tiêu vặt ...

Theo Q.N, hồi mới cưới, vợ chồng anh thường không vui, nhiều khi mâu thuẫn với nhau cũng chỉ vì chuyện tiền bạc, chi tiêu trong gia đình. Vợ chồng anh đều làm công ăn lương, không dư dả gì mấy, nhất là sau khi có con đầu lòng. Trong khi đó, anh có lúc vui với bạn bè, sẵn tiền trong túi nên vung tay quá trán.

Không muốn không khí gia đình căng thẳng, vợ chồng anh Q.N thống nhất theo cách hiện tại. "Đàn ông đưa tiền cho vợ giữ là bình thường, phụ nữ vun vén khéo léo hơn. Khi nào có việc gì lớn, vợ chồng cùng bàn bạc, tính toán. Tuy giữ tay hòm chìa khóa nhưng vợ tôi rất tôn trọng quyết định của chồng" - anh Q.N tiết lộ.

Ngược với gia đình anh Q.N, trong nhà chị Y.V (26 tuổi; ngụ quận Bình Thạnh, TP.HCM), "kế toán kiêm thủ qũi" lại là người chồng. Hỏi ra mới biết từ thuở sinh viên, V. đã mắc chứng "nghiện" mua sắm nên khi lập gia đình, chuyện thiếu trước hụt sau lúc chưa tới kỳ lương luôn là nỗi ám ảnh. Cho nên, dù muốn hay không, anh H.L (chồng chị V.) vẫn phải đảm đương nhiệm vụ chi tiêu trong gia đình, từ ăn uống đến mua sắm, biếu cha mẹ hai bên, tiệc tùng, giải trí ...

Với gia đình anh H.Q.L và chị N.L (30 tuổi; ngụ quận 8, TP.HCM) thì có sự thỏa thuận rõ ràng. Anh gánh các chi phí chính yếu trong gia đình: tiền biếu cha mẹ hai bên, học phí của các con, điện, nước, internet, truyền hình cáp ... Tiền lương của chị thì dùng vào chuyện đi chợ, chăm sóc sức khỏe, giải trí cho cả nhà ... Ngoài ra, cả hai cùng trích ra một khoản nhất định nhằm đầu tư cho chuyện học hành, nghề nghiệp của các con sau này.

Trong khi đó, cũng có nhiều cặp vợ chồng quyết định ... tiền ai nấy giữ. Đây cũng là xu hướng của phần đông người trẻ hiện nay. Tuy nhiên, nếu vợ chồng cùng gặp khó khăn trong công việc, thu nhập thấp nhưng có nhiều khoản cần chi tiêu thì đôi khi vẫn phát sinh mâu thuẫn về tiền bạc.

Mâu thuẫn liên quan đến tài chính là mâu thuẫn chủ yếu trong mối quan hệ vợ chồng; do đó, muốn gia đình hạnh phúc và phát triển, vợ chồng phải cùng nhau theo đuổi phương pháp quản lí tài chính tối ưu. Dưới đây là phương thức quản lí tài chính tối ưu mà tôi đã áp dụng thành công đối với gia đình mình:

1. Công khai nguồn thu nhập: Theo các chuyên gia hôn nhân gia đình, không minh bạch về tài chính giữa vợ chồng cũng là một hình thức không chung thủy, đe dọa sự lâu bền của hôn nhân. Không trung thực tài chính là người này che giấu thông tin tài chính và các giao dịch tiền bạc với người kia.

Một nghiên cứu của tổ chức National Endowment for Financial Education, Mĩ cho thấy, cứ 5 người trưởng thành thì có 2 người thừa nhận không trung thực tài chính. Không trung thực tài chính là lí do của 30% số vụ li hôn ở Mĩ.

Theo chuyên gia tài chính Joie Bose, Ấn Độ, khi kết hôn, việc san sẻ trách nhiệm tài chính là cần thiết. Nếu bạn vẫn chi tiêu cho các sở thích cá nhân mà không đếm xỉa đến bạn đời, đó là một sự thiếu tôn trọng. Điều này không có nghĩa là bạn không được phép chi tiêu hoặc làm những việc bạn thích bằng tiền riêng sau khi kết hôn. Giấu giếm các khoản chi này với đối tác và phớt lờ những hậu quả của việc chi tiêu thiếu tính toán mới là vấn đề.

Một số người sẽ đặt câu hỏi: Vậy những thứ bạn mua nhưng không nói với bạn đời thì có bị coi là không trung thực tài chính? Liệu bạn có cần phải xin phép đối tác khi mua những thứ nhỏ nhặt? Như vậy hôn nhân khiến bạn mất hẳn tự do chi tiêu? Không hẳn vậy. Theo quan điểm của các chuyên gia tài chính, với các khoản chi dùng hàng ngày, bạn không cần phải chia sẻ với đối tác, nhưng nếu các khoản lớn, có thể ảnh hưởng tới ngân sách gia đình, bạn nên chia sẻ với bạn đời.

Đối với gia đình tôi, mọi khoản chi chúng tôi đều thông báo cho nhau biết. Những khoản chi nhỏ, chúng tôi đều thông báo cho nhau biết qua Danh sách chi tiêu. Những khoản chi lớn, chúng tôi sẽ bàn bạc với nhau trước và sẽ thông báo với nhau khi chi bằng nhiều hình thức.

Quyền chi tiêu tài chính cá nhân không mất hẳn trong gia đình tôi nhưng bị giới hạn trong quĩ tài chính của mỗi người. Nghĩa là, ngoài các quĩ tài chính chung, chúng tôi còn lập ra các quĩ tài chính của mỗi người, và mỗi người có quyền chi tiêu tài chính trong quĩ đó. Tất nhiên, chúng tôi vẫn bàn bạc với nhau (dù có quyền chi tiêu trong quĩ tài chính cá nhân), và nghe nhau góp ý. Chúng tôi luôn chi tiền theo nguyên tắc: Tiền chi ra phải luôn nhỏ hơn tiền kiếm được và phải mang về lợi ích tương xứng hoặc nhiều hơn.

Nguyên nhân nào khiến nhiều vợ chồng không công khai tài chính với nhau? Theo tôi, có nhiều nguyên nhân như thiếu tin tưởng nhau, mục tiêu khác nhau …, nhưng nguyên nhân lớn nhất có lẽ là người không công khai tài chính ích kỉ, có mưu đồ đen tối …. Khi đã cưới nhau, mọi thứ thuộc về một người sẽ là của chung, nếu vợ chồng nào không có tư tưởng, quan điểm này sẽ khó sống với nhau lâu dài, do họ đến với nhau đầy toan tính.

Tốt nhất, bạn nên thỏa thuận trước với ai đó rằng họ cần “công khai nguồn thu nhập” trước khi kết hôn với bạn. Đặc biệt, họ phải cho bạn biết họ có nợ nần gì không, nợ những ai và nợ bao nhiêu; họ tích lũy được khối lượng tài sản (tiền bạc) thế nào; họ đang đầu tư vào đâu và tình trạng đầu tư ra sao … Đây không phải là bạn làm khó họ, không tôn trọng họ …, mà bạn muốn cưới một người chồng đúng nghĩa. Nếu họ từ chối với bất cứ lí do gì cũng nên dừng mối quan hệ với họ lại, bởi người coi trọng đồng tiền hơn gia đình không bao giờ yêu bạn thật lòng.

Tóm lại, đã là vợ chồng phải công khai thu nhập, minh bạch tài chính với nhau; nếu một trong hai người không làm vậy thì khái niệm gia đình đã chết từ trong trứng nước.

2. Lập qui tắc tài chính: Trước khi kết hôn, bạn hãy cùng đối tác lập ra những qui tắc tài chính, bằng cách này, bạn có thể biết được quan điểm, suy nghĩ, năng lực quản lí tài chính của đối tác. Bạn chỉ có thể đạt được mục tiêu gia đình hạnh phúc và phát triển khi lấy được người có cùng quan điểm về tài chính và năng lực quản lí tài chính. Bên cạnh đó, vợ chồng cũng nên có thỏa thuận tài sản trước khi cưới (nếu có và nếu muốn) để đề phòng bất trắc xảy ra.

Thường sẽ có sự khác biệt về quan điểm, suy nghĩ, năng lực quản lí tài chính giữa người này và người kia. Vấn đề không phải là người này cố tranh cãi hay thuyết phục người kia, mà là lắng nghe nhau trình bày quan điểm về tài chính để đi đến thống nhất chung. Trước khi cùng nhau “tát cạn biển Đông”, hai người phải hòa hợp với nhau về quan điểm tài chính; do đó, hai người phải hạ cái tôi xuống để lắng nghe, thấu hiểu nhau. Cố chứng minh mình đúng, đối tác sai, là cách làm tệ hại.

Bạn có thể lập qui tắc tài chính riêng cho gia đình. Dưới đây là một số qui tắc tài chính chung cho gia đình mà tôi gợi ý cho bạn:

. Tiền chi ra luôn nhỏ hơn tiền kiếm được.

. Tiền chi ra/đầu tư phải mang về lợi ích tương ứng hoặc lớn hơn.

. Có hay không nên cho vay? Nếu có thì mức nên cho vay là bao nhiêu?

. Không vay tiền, trừ khi để đầu tư với khả năng thành công trên 90%, nhưng cũng phải có kế hoạch, giải pháp trả nợ mới vay tiền.

. Không mua sắm khi không có kế hoạch.

…

3. Lập mục tiêu tài chính: Hai người cần ngồi lại với nhau để vạch ra những mục tiêu tài chính mà mình cần đạt được trong ngắn hạn và dài hạn. Ví dụ, tiền để dành của hai người và tổng thu nhập của hai người là bao nhiêu, hai người cần mua sắm những gì trong ngắn hạn, mua sắm những gì trong dài hạn, đầu tư vào đâu …; từ đó, tính ra hai người cần để dành được bao nhiêu tiền mỗi tháng, chỉ được phép chi tiêu bao nhiêu tiền … Tóm lại, hãy lấy giấy viết ra, lập bảng tính toán thật rõ ràng, chi tiết …, chứ đừng liệt kê, nhẩm tính ước lượng.

Mục tiêu tài chính đã lập ra nhưng có thể thay đổi khi có biến cố. Tuy nhiên, phải cân nhắc thật kĩ trước khi làm điều này, bởi nếu cứ như vậy thì gia đình sẽ không thể phát triển. Cố gắng đừng thay đổi mục tiêu!

4. Lập các quĩ tài chính: Thông thường có ba kiểu quản lí tiền bạc trong gia đình. Đầu tiên là kiểu "tay hòm chìa khóa". Một trong hai người giữ toàn bộ thu nhập; đồng thời cũng là người phụ trách chi tiêu cho cả gia đình. Người kia thường nhận một khoản tiền nhỏ để phục vụ nhu cầu cá nhân. Kế đến là kiểu "thân ai nấy lo". Theo đó, mỗi người tự quản lí phần tiền lương của mình và đóng góp chi tiêu chung cho gia đình, dạng như "góp gạo thổi cơm chung". Kiểu cuối cùng là "hai túi tiền thông nhau", dung hòa cả hai phương pháp trên. Vợ chồng hợp hai khoản tiền lương lại, cùng nhau quản lí và chi tiêu đồng đều. Thu nhập chung sẽ được phân chia cho các khoản chi hàng tháng của gia đình. Trong đó bao gồm khoản tiết kiệm - đầu tư chung và khoản tiêu riêng cho mỗi người.

Kiểu nào trong ba kiểu quản lí tài chính trên đều có mặt hạn chế; do đó, tôi đã đưa ra kiểu quản lí tài chính thứ tư như sau:

Hai người lập ra 5 quĩ: Quĩ tiêu dùng, quĩ tiết kiệm, quĩ cho chồng, quĩ cho vợ và quĩ cho con. Tổng số tiền mà hai người kiếm ra được phân bổ hợp lí vào 5 quĩ này hàng tháng (không phân biệt người kiếm tiền nhiều và người kiếm tiền ít). Quĩ nào ra quĩ đó, không được lấy tiền quĩ này sử dụng cho quĩ kia.

Quĩ tiêu dùng sử dụng để chi tiêu hàng ngày, hàng tháng … Số tiền dành cho quĩ tiêu dùng nên vừa đủ.

Quĩ tiết kiệm sử dụng để đầu tư sinh lợi, phòng ngừa rủi ro, nâng cấp gia đình, giúp đỡ người khác … Cố gắng luôn bỏ nhiều tiền nhất vào quĩ tiết kiệm để gia đình phát triển. Quĩ tiết kiệm càng phồng lên nhanh chóng càng chứng tỏ năng lực kiếm ra tiền và quản lí tiền của vợ chồng tài giỏi. Ngược lại, gia đình nào không có quĩ tiết kiệm hay có quĩ tiết kiệm nhưng không duy trì được thì cuộc sống sẽ “ngàn cân treo sợi tóc”. Gia đình sẽ không thể tiến lên, thậm chí có nguy cơ lụn bại.

Quĩ cho chồng và quĩ cho vợ sử dụng để chi tiêu cho chồng và cho vợ. Hai quĩ này có thể có số lượng tiền không giống nhau, điều này tùy thuộc vào thỏa thuận cũng như tính chất công việc … của vợ hay chồng. Một số người chồng lí tưởng còn chấp nhận không có tiền dành cho mình mà dành hết tiền cho vợ để vợ ngày càng khỏe mạnh, xinh đẹp. Đàn ông như vậy thường rất yêu thương vợ con! Quĩ cho con sử dụng để tiết kiệm và chi tiêu cho con. Ví dụ, tiền cho con chi tiêu hàng ngày, tiền cho con đóng học các kiểu, tiền cho con đầu tư tương lai … Điều này có nghĩa quĩ cho con không bao giờ được dùng hết, thậm chí chỉ được dùng một phần nhỏ và phải có lộ trình.

Tùy theo công việc, sở trường … của từng người mà giao cho họ phụ trách quĩ nào. Ví dụ, vợ ở nhà nội trợ thì giao cho vợ phụ trách quĩ tiêu dùng; ngược lại, thì giao cho chồng phụ trách. Chồng có tầm nhìn, biết đầu tư, tính toán giỏi hơn thì giao cho chồng phụ trách quĩ đầu tư (nằm trong quĩ tiết kiệm) … Dù được giao phụ trách quĩ nào, người này cũng phải có trách nhiệm bàn bạc, thông báo với người kia khi chi tiêu.

Với cách quản lí tài chính như trên, bạn sẽ đạt được mục tiêu gia đình hạnh phúc và phát triển. Một trong hai người sẽ không mù mờ về nguồn gốc của tiền bạc, tự ái khi mình kiếm tiền ít hơn hay bị động trong việc chi tiêu tài chính … Đây có thể nói là mô hình quản lí tiền bạc tối ưu.

5. Lập kế hoạch tài chính: Dựa trên 5 quĩ tài chính trên, bạn bắt đầu lập kế hoạch tài chính cho từng quĩ.

Thứ nhất, bạn xem số tiền mỗi quĩ có bao nhiêu?

Thứ hai, bạn lên danh sách hạng mục cần chi tiêu, mua sắm hay đầu tư … theo các mốc thời gian cụ thể.

Thứ ba, bạn phân bổ nguồn lực hợp lí theo từng hạng mục gắn với các mốc thời gian cụ thể. Nếu nguồn lực đủ thì lập tức tiến hành, nếu nguồn lực chưa đủ thì tìm cách cải thiện hoặc kiên trì chờ đợi.

Thứ tư, theo dõi và đánh giá kết quả đạt được; nếu có sự cố nào phát sinh hay không đạt kết quả kì vọng thì phải có đối sách khắc phục ngay lập tức.

6. Lập danh sách chi tiêu: Lập danh sách chi tiêu hàng tháng là việc làm cần thiết để quản lí chi tiêu hiệu quả trong quĩ tiêu dùng (sau khi đã phân bổ tiền hợp lí vào các quĩ khác). Đây cũng là bước quan trọng để bạn có thể chủ động hoạch định tiêu dùng cho gia đình. Còn các quĩ khác, bạn nên tùy vào tính chất của chúng mà có chiến lược chi tiêu cụ thể (ở đây tôi không đề cập).

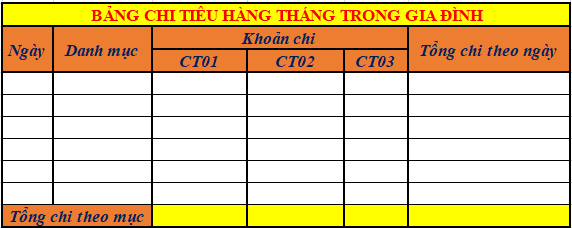

Bạn hãy lập Bảng chi tiêu hàng tháng như sau:

Trên đây là Bảng chi tiêu hàng tháng trong gia đình. Bạn có thể lập Bảng chi tiêu hàng năm trong gia đình (nhưng mang tính dự đoán) để dự trù ngân sách cho tương lai.

Ngày là ngày trong tháng.

Danh mục là những thứ bạn chi hàng ngày trong tháng.

Khoản chi là số tiền chi ra. Khoản chi CT01 là những khoản chi thường xuyên như đồ ăn, thức uống, vật dụng … hàng ngày. Khoản chi CT02 là những khoản chi đột xuất như cho con tiền, mua cái gì, làm cái gì … đột xuất. Ví dụ, xăng xe, ma chay, hiếu hỉ, sinh nhật, bệnh tật … Khoản chi CT03 là những khoản chi dự tính như học phí, điện nước, internet, mua sắm …

Trong Bảng chi tiêu hàng tháng trên có cột Tổng chi theo ngày. Nhìn vào cột này, bạn có thể biết được trong ngày đó mình đã chi ra bao nhiêu tiền.

Trong Bảng chi tiêu hàng tháng trên cũng có cột Tổng chi theo mục. Nhìn vào hàng này, bạn có thể biết được mình đã chi ra bao nhiêu tiền cho mục CT01, CT02, hay CT03.

Bằng cách kiểm soát chi tiêu theo ngày và theo mục, bạn dễ dàng phát hiện ra sai lầm chi tiêu để kịp thời chấn chỉnh.

Quản lí tài chính không chỉ suy nghĩ, tính toán xem cần chi cái gì, chi thế nào, mà còn áp dụng triệt để các giải pháp để chi tiêu hiệu quả như cắt giảm, tái chế, tiết kiệm, tận dụng, thanh lí đồ không sử dụng nữa …

Trước khi viết bài này, tôi có tham khảo rất nhiều cách thức quản lí tài chính gia đình khác nhau, nhưng thấy chúng còn hạn chế. Phương pháp quản lí tài chính trên chắc chắn sẽ giúp gia đình bạn đạt được mục tiêu về tài chính trong tương lai.

Trích cuốn sách Hơn nhau tấm chồng - Tác giả Chat Master (Anastar)